一、别再说“有钱人都在贷款,穷人却在存钱”啦!真相让人流泪……

在我们的传统印象里,不少人认为“有钱人在贷款,穷人在存钱”,甚至有学者指出“穷人把钱存入银行实际上是补贴富人”,真是这样吗?

近日,西南财经大学经济与管理研究院院长、中国家庭金融调查与研究中心主任甘犁发布的报告却出乎大家的意料:中国收入最高的5%的家庭储蓄率是70%,在总储蓄中占比50.6%。换句话说,中国的高储蓄都是有钱人在存款。

1 有钱人在存款,穷人入不敷出

报告认为,中国经济目前在转型过程中遇到的很多问题,核心都是消费不足和储蓄率过高的问题。

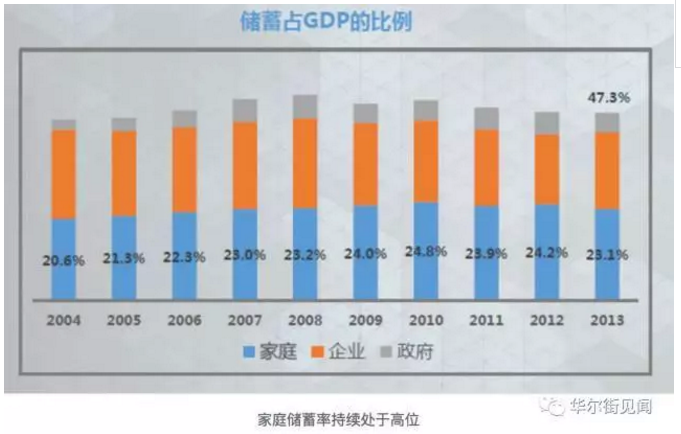

中国家庭金融调查中心的数据显示,中国家庭金融储蓄占GDP的比例在2014年达到了31.8%。但据微观数据显示,储蓄分布严重不均。真正在当年有储蓄的家庭只有60%,40%的家庭当年是入不敷出的。

那么是谁在存钱?数据显示,中国收入最高的5%的家庭储蓄率是70%,在总储蓄中占比50.6%。而在美国,收入最高的5%的家庭储蓄率是37.2%。

这些数据意味着,中国的高储蓄都是有钱人在存款。

2 中国经济下行的根本原因在收入分配

甘犁指出,消费不足的根本原因在收入分布,而不是消费意愿不足。

消费刺激政策对富人是没什么用的,穷人反而有很高的消费意愿。“大家都知道,穷人的消费倾向是比较高的,他们拿了钱以后大部分是要花出去,因为他们收入太低。”

甘犁还认为,近些年中国经济下行的根本原因在收入分配。收入分配问题不仅是一个社会公平的问题,更是经济转型和经济增长的问题,而关注这一问题可能是中国经济唯一的出路。因为:

中国经济再靠出口来拉动增长是不可能的。中国这么庞大的一个经济体,哪个国家也承受不了这么高的出口量。

中国经济靠投资来拉动增长也行不通。贫困山区的基础设施现在已经相当不错了,而且投资的收益也在下降,在10年以前30万投资可以产生一个就业,现在100万投资才能产生一个就业。

3 收入分配差距如何解决?大规模转移支付

报告指出,提高最低工资对调节收入差距的作用不大,现行所得税政策对收入分配调节作用也不大。

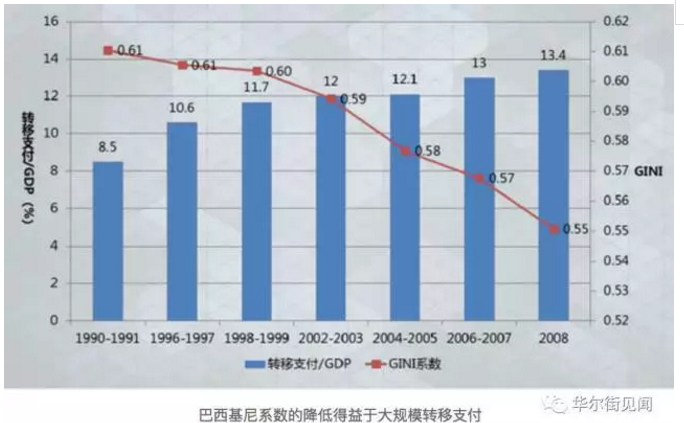

数据显示,提高最低工资前,基尼系数总体为0.61,提高最低工资后,基尼系数总体为0.58。这个变化很小,解决不了收入分配的问题。

2016年,个人所得税只占财政总收入的6.3%,仅2800万人缴纳个人所得税。真正的高收入阶层是有很多方法避税的。

那么,收入分配的问题如何解决呢?报告称,从国际经验来看,各国基尼系数降低都得益于大规模的转移支付,而中国政府目前的转移支付规模太小。

巴西转移支付占GDP的比例从8.5%上升到13.4%,成功降低了基尼系数。

据美国国会预算办公室的数据显示,美国最贫困的20%家庭转移支付前收入是7500美元,转移之后以后是3万。因此,中国现在3500元或者4000元人民币年均扶贫脱贫比例实在是太低了。

数据显示,中国社会性支出占GDP的比例是9.3%,冰岛、以色列、爱尔兰都是超过我们一倍,OECD国家超过我们一倍以上。中国政府对贫困老百姓的转移支付整体上来说是远远不够的。

甘犁表示,中国的经济增长速度相对于一些国家来说已经很高了,如果扩大转移支付的比例,把钱转移到相对贫困的老百姓身上以后,他们把钱花出去,那中国经济遇到的困难就会迎刃而解。从政府的角度来说,实行大规模的转移支付能帮助贫困老百姓,让每一个中国老百姓活的有尊严,有中国梦,同时还能帮助中国经济完成转型,这是一个历史性的机会。

4 中国应大规模进行劳动收入奖励

有关国际上转移支付的方法,甘犁举了两个例子。

1)有条件的现金转移支付项目。在中国特别有效和重要的方式就是在校学生的免费午餐,在贫困的地方非常受欢迎,就是为了这顿免费午餐大家开始去上学了,辍学率大幅度下降。

2)劳动收入奖励,这个在美国比较多。美国在1968年开始实验,比如相对贫困的家庭挣1000元,就给你300元和500元奖励,不仅不收你的税,还另外给你钱。通过这种方式激励贫困家庭的劳动积极性。

目前,传统的扶贫政策只针对贫困户进行扶助,贫困户一旦脱贫则有扶助消失的可能性。贫困户会因此失去动力脱贫,以享受因为“贫困”带来的各种资助和优惠,降低了脱贫的积极性。而劳动收入奖励计划对家庭的劳动性收入进行奖励,劳动性收入越多则得到的奖励越多,使其逐步跨越贫困线,并有动力走出贫困。

甘犁表示,中国应该大规模的采纳这种方案,这会对中国的收入分配产生积极的效用,直接影响到经济增长和转型。

二、六大真相告诉你全社会的"钱"去哪了?不同阶层财富洗牌正在加剧

全社会的“钱从哪来、钱到哪去”?这是全社会都在讨论和关注的一个话题。

由于传统的广义货币(M2)统计中不包含银行理财等金融机构表外业务的统计,而以表外业务为代表的影子银行业务在近几年快速发展,单靠M2来衡量全社会资金的规模已经不准确,因此,创设一个新的衡量指标,更全面反映社会资金的流动状况,成为市场和学界讨论的热点。

7月25日,国家金融与发展实验室和浙商银行共同发布《钱去哪了:大资管框架下的资金流向和机制》报告,浙商银行首席经济学家殷剑峰及其研究团队创设了一个新的宏观金融指标——信用总量,来阐述全社会的“钱去哪来、钱到哪去”。

所谓信用总量,在金融部门的资产方,这一指标涵盖金融部门为包括政府、企业、居民在内的整个非金融部门创造的债务融资工具;在金融部门的负债方,这一指标则对应着银行的负债,也对应着银行和非银行金融机构为资产业务融资而发行的各种契约型或者准契约型金融工具。

“信用总量的指标比央行公布的社会融资总量指标可能会更全面,其中一个原因就是后者并不包含政府部门的融资情况。”中信证券董事总经理高占军称。

整个社会的资金总规模已经远远超过M2余额:2009年,信用总量还只是M2的88%,而到2016年,信用总量已将相当于M2的1.2倍。换言之,社会中有20%的资金不在M2的统计范畴。根据信用总量这一指标,全社会资金的规模和流向就可以较为全面的呈现出来,而得出的一些现象甚至会让人大跌眼镜。

我们一起来看这六大现象,看看钱从哪来,又到哪去?

现象一:更多的“钱”流到了地方政府和居民

信用总量的部门分布变化揭示了一个有意思的现象,与应对危机的扩张性财政政策一致,其他国家都是由中央政府增加负债。然而在我国,据殷剑峰介绍,中央政府实际上是“往后缩”的。同时,创造财富、推动经济增长的企业部门在危机后也采取了相对谨慎的负债策略;相反,地方政府和居民部门成为增加负债、抵消经济周期下滑的主力。

数据显示,2016年在全部的182万亿信用总量中,政府部门占比20%,较2009年上升5个百分点;其中,中央政府占比从2009年的11%下降到2016年的7%;地方政府占比在同期则由4%上升到14%。

非金融企业占比从2009年的71%下降到2016年的61%,居民部门占比同期则由15%上升到19%。

因此,信用总量的部门分布变化清晰地表明,虽然企业仍然是“钱”流向的大头,但危机后“钱”更多地流到了地方政府和居民部门。

现象二:居民部门快速加杠杆造成财富洗牌

居民部门是除地方政府外,第二大快速加杠杆的部门。2016年居民部门的一个显著变化就是,新增居民债务超过新增储蓄,居民部门成为净融入资金部门。

判断居民部门风险的一个指标是居民部门负债与劳动者报酬之比,2016年我国这一指标已经达到90%。我国居民部门的可支配收入只占国民可支配收入的60%,低于美国的70%。报告称,所有收入和财产分配的指标,其含义只有一个:负债向收入中低端家庭累积,资产向收入中高端家庭积累。

现象三:非金融企业去杠杆不如想象中那么迫切

数据显示,2016年非金融企业杠杆率较2015年下降一个百分点。报告称,事实上,2009年“四万亿”之后,除了2011年至2012年有一个短期回升之外,非金融企业负债增长总体呈下降趋势,这说明在扣除地方平台和城投公司之后,我国非金融企业部门的资产负债表并非许多人想象得那么糟糕。即使就国有企业来说,虽然在2009年后为应对危机而迅速加杠杆,但自2013年后也在去杠杆,目前国有工业企业的资产负债率已经接近2007年的最低水平。

“所以,在去除地方的平台企业和城投公司之后,非金融企业去杠杆的问题并没有当前舆论所说得那么迫切——尤其是在进一步去除非金融企业负债中涉及基建和房地产的部分之后。相反,随着经济的反弹复苏,非金融企业需要加杠杆。 ”报告称。

现象四:“钱”还是主要来自银行

以信用总量来研究“钱”,一方面对应于非金融部门的负债,另一方面则对应于金融部门的资产。因此,钱的来源就必然与金融部门的结构变化密切相关。

“2009年以来,我们金融体系的一个重大变化就是非银行金融机构和非金融债券市场的崛起。 按理说,这种变化将对资金的来源结构产生同样重大的影响。但是,揭开面纱之后发现,资金还是主要来自银行。 ”殷剑峰称。

随着传统银行信贷下降、非传统银行业务和非银行金融机构份额的上升,“钱”的来源日益多样化,这也导致金融部门内部的相互负债不断增加和金融部门杠杆持续上升。

报告称,观察金融部门内部的相互负债,非银行金融机构对银行的负债自2015年一季度起就成为最大科目,并且上升也最为迅速——这也进一 步说明,非银行金融机构的“钱”有很多依然是银行的“钱”。

与此同时,就银行而言,“对其他金融性公司债权”已经成为近些年资产扩张的主要科目。从2009年“四万亿”之后,这一科目的增速由20%上升到2011年的60%,并相对平稳地一直维持到2016年的三季度。至2017年一季度,“对其他金融性公司债权”已经接近28万亿元,占银行部门总资产的11%左右。

现象五:“钱”的流向还是偏好房地产和基建

虽然“钱”的来源多样化,但“钱”的流向还是偏好房地产,包括与此直接相关的房地产企业贷款、个人按揭贷款和与此间接相关的基建项目等。可以看到,非银行金融机构在获得包括银行资金在内的融资之后,其资金运用又有相当一部分进入地方政府的基建和房地产项目。

根据报告的粗略估计,在目前非银行金融机构给实体部门提供的25万亿元资金中,至少有30%,即8万亿元左右与地方政府基建和房地产项目相关。

除了非银行金融机构的资金运用偏好基建房地产,传统的银行信贷也是如此。 根据本外币信贷的行业结构,将其中的个人贷款(多为按揭贷款)、FIRE(金融房地产)、传统服务业(多与基建有关)合并,则2015年与房地产直接和间接相关的贷款占比高达56%。按50%的比例推算2016年情况,则银行目前信贷中约60万亿元与基建房地产有关。这部分信贷加上银行持有的地方政府债券(约10万亿元)、城投债(约1.2万亿元)以及银行通过非银行金融机构融资间接投向地方基建和房地产的资金(约8万亿元),总的敞口近80万亿元,占银行资产规模的40%。

也就是说,整个金融部门流向地方基建和房地产的资金规模在88万亿左右。

现象六:银行理财资金流向被忽略的重要投资渠道——海外投资

截至2016年末,中国银行理财的规模已经突破30万亿元,“存款理财化”、“存款搬家”已成为普遍现象,分析银行理财资金的投资流向,也能够很好地反映整个社会资金的流向。

值得注意的是,尽管目前银行理财的投资以非标占主导(根据报告测算,非标资产规模投资为12.55万亿元,占2016年末银行理财规模比重为37.31%),但我们忽略了一项重要的投资渠道——全球资产配置或理财资金海外投资及其机制分析,而实现这一功能的主要突破口则是私人银行理财业务。根据报告测算,2011年至2016年,我国平均每年通过私人银行业务流出的资金规模约为340 亿美元。 以香港为例,内地居民通过理财业务在 香港进行资金配置的主要方式有高端保险、股票沪港通、债券沪港通、基金沪港通、投资银行以及私人银行业务等。

手机包装地带

手机包装地带